Il est bien connu que les données ont un immense potentiel pour créer de la valeur, mais de nombreuses entreprises se questionnent sur l’apport du partage des données entre tiers dans un esprit collaboratif, pour une gestion opérationnelle efficace.

Dans cet article, nous nous concentrons sur les données des balances âgées et sur l’importance de les partager avec les entreprises d’information sur les entreprises. Tout d’abord, nous abordons le rôle des balances âgées dans la gestion des risques de crédit, puis nous examinons les avantages des programmes collaboratifs sur les comportements de paiement, à travers l’exemple du programme D3 d’Ellisphere et de son indicateur PayTrend.

La balance âgée, outil essentiel dans le pilotage de son poste client

Comment ça marche ?

La balance âgée est un outil de gestion de l’entreprise qui récapitule des informations sur les comptes clients et les comptes fournisseurs. Elle est extraite du grand livre et est utile pour la gestion du recouvrement des créances et la gestion de la trésorerie.

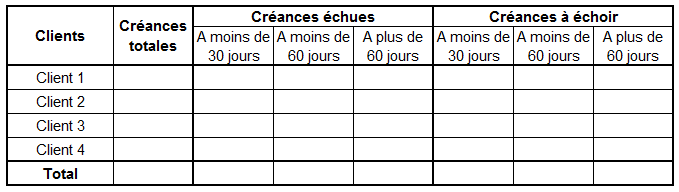

Elle prend la forme d’un tableau qui rassemble des informations sur les comptes non soldés des clients (créances) et des fournisseurs (dettes) pour avoir une idée de l’état futur de la trésorerie de l’entreprise.

En regroupant les montants dus en fonction de leur ancienneté, cette représentation permet de prendre des décisions opérationnelles pour prioriser le recouvrement des créances, éviter les anomalies de paiement et assurer la sécurité de la trésorerie. Une facture en retard de 1 jour ne représente pas le même risque qu’une facture en retard de 3 mois.

Ainsi, sous forme de tableau, la balance âgée a pour but de suivre le règlement des factures, d’analyser les risques, de prévoir les impayés, de planifier les actions de relance, ou encore les actions amiables ou judiciaires.

Pour avoir une vision plus globale, cette analyse de données internes peut être complétée par l’apport de données externes sur les comportements de paiement et les données sectorielles provenant des sociétés d’information sur les entreprises.

Exemple de tableau de balance âgée client

Un contrôle nécessaire pour pérenniser son business

Dans un environnement où le poste client représente environ 40% des actifs de l’entreprise, comprendre le comportement de paiement des clients par une analyse interne des historiques de règlement est crucial. C’est un moyen de mieux contrôler les délais de recouvrement moyens – DSO, et de réduire les risques en adoptant des stratégies de relance adaptées et efficaces en fonction du profil de paiement du client.

Il ne faut pas oublier que les délais de paiement abusifs sont réprimandés par la Direction générale de la concurrence, de la consommation et de la répression des fraudes (DGCCRF). Cet organisme de l’État peut infliger des amendes allant jusqu’à 2 millions d’euros en cas de retard de paiement abusif, avec publication sur son site des noms des entreprises condamnées.

| Exemples de comportement de paiement client | Niveau de risque |

| Paie toujours une semaine en retard | Comportement prévisible – Risque faible |

| Paie à des moments très différents | Comportement imprévisible – Risque élevé – Est-ce que le client a des difficultés de trésorerie ? |

| Paie toujours en retard fin de premier trimestre de chaque année | Comportement prévisible – Risque à étudier par un questionnement. Est-ce dû à une saisonnalité des ventes avec une tension de trésorerie passagère ? La personne en charge du paiement est-elle en vacances en cette période ?… |

Découvrez comment les programmes collaboratifs de balances âgées améliorent votre compréhension des comportements de paiement de vos clients

Les sociétés d’information sur les entreprises ont développé des programmes collaboratifs de collecte des balances âgées ou des grands livres dans un environnement de confiance pour comprendre les comportements de paiement des entreprises.

Ces informations mutualisées servent d’indicateurs d’alerte pour les décisions d’encours et de conditions de règlement. Elles permettent de comparer les délais de règlement des clients et les tendances de paiement par rapport à d’autres entreprises et/ou aux pratiques des secteurs d’activité.

D3, le programme collaboratif d’Ellisphere

Par exemple, dans le programme D³ (Données-Donnant-Donnant) d’Ellisphere, les entreprises qui soumettent leurs balances âgées ou leurs grands livres ont accès à une analyse descriptive de ces documents. Cette étude combine les données internes de l’entreprise avec les données d’Ellisphere sur les entreprises et les secteurs d’activité.

Elle offre une vue détaillée des clients les plus à risque et les plus en retard dans le règlement de leurs créances, avec un accent sur les impayés, les axes d’amélioration, les dépendances clients et les groupes.

Cette analyse inclut une classification du risque de solvabilité du portefeuille client en fonction du secteur d’activité, de l’encours, de la région, de l’âge et de la taille, de la classe de risque et de l’évolution, du retard et du délai de paiement.

Cette connaissance fine des clients, combinée à une segmentation descriptive, est précieuse pour l’entreprise. Elle permet d’obtenir un nouvel éclairage et de prendre des décisions opérationnelles rapides en termes de plan de recouvrement et de mise à jour des stratégies d’encours.

Quels avantages ?

Avec cette compréhension analytique de l’environnement, les équipes de gestion de crédit peuvent ainsi identifier les meilleures façons d’améliorer leur DSO, cibler les typologies de retard de paiement et identifier les meilleures façons de les améliorer.

En rejoignant les programmes collaboratifs de sociétés d’information, les entreprises ont une meilleure compréhension de leurs données opérationnelles de paiement et de leurs indicateurs clients. Ces nouvelles informations respectent la confidentialité et apportent un nouvel éclairage afin d’anticiper la maîtrise des risques, de comprendre les clients, sans prévalence des données externes sur la data interne.

Améliorer vos décisions de crédit grâce aux signaux faibles des programmes collaboratifs

Dans cette logique de mutualisation des données de comportement de paiement, Ellisphere propose PayTREND, un indicateur qui permet de suivre les retards de paiement des clients et des fournisseurs.

Les informations diffusées dans le cadre de PayTREND incluent la date de mise à jour, le nombre de factures analysées (réglées et non réglées), le nombre de contributeurs, les montants en retard, la part de factures échues et non échues, ainsi que l’historique de paiement mensuel.

Cet indicateur permet au credit manager de mieux comprendre la solvabilité de l’entreprise et de prendre en compte le comportement de paiement lors des décisions de négociation des conditions de règlement ou d’encours.

Mutualisation de données de paiement : une clé pour comprendre les comportements de paiement de vos prospects et clients

La mise en commun des balances âgées dans des programmes collaboratifs permet aux entreprises de partager leur connaissance pour mieux comprendre et évaluer les comportements de paiement des entreprises.

Les entreprises peuvent ainsi maîtriser en amont toute relation client, en connaissant le profil de leur futur partenaire commercial sur ses conditions de règlement dans une vision globale d’encours. En aval, elles peuvent prendre connaissance de signaux faibles grâce aux alertes leur permettant ainsi d’anticiper les retards de paiement, voire les impayés.

Ces données collaboratives consolidées et analysées assurent la sécurité des intérêts financiers des entreprises ; elles participe à la mise en place d’une intelligence collective pour identifier, maîtriser les risques de crédit et préserver la trésorerie.